1. Apa itu RSI Stokastik?

Memahami Dinamika RSI Stochastic

Stochastic RSI (StochRSI) beroperasi berdasarkan prinsip bahwa dalam a pasar bullish, harga akan ditutup mendekati harga tertingginya, dan selama a pasar bearish, harga cenderung ditutup mendekati titik terendahnya. Perhitungan StochRSI melibatkan pengambilan RSI aset dan penerapan rumus Stochastic, yaitu:

StochRSI = (RSI - Lowest Low RSI) / (Highest High RSI - Lowest Low RSI)

Parameter Utama StochRSI:

- RSI: Grafik Relative Strength Index mengukur besarnya perubahan harga terkini untuk mengevaluasi kondisi jenuh beli atau jenuh jual.

- RSI Rendah Terendah: Nilai RSI terendah pada periode lihat ke belakang.

- RSI Tertinggi Tertinggi: Nilai RSI tertinggi pada periode lihat ke belakang.

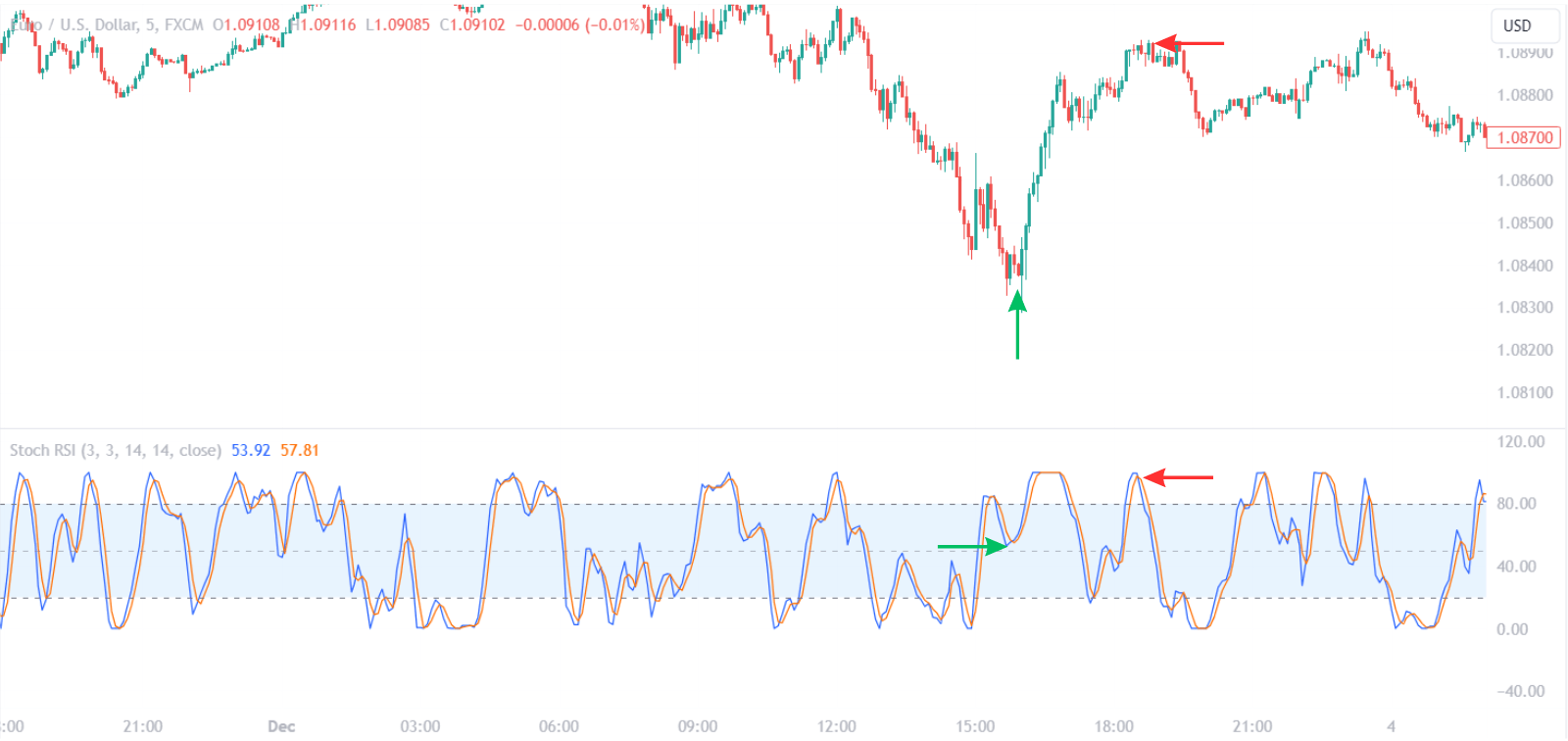

Menafsirkan Sinyal StochRSI

- Wilayah Kelebihan Pembelian: Ketika StochRSI berada di atas 0.8, aset dianggap jenuh beli. Hal ini menunjukkan bahwa harga mungkin akan mengalami kemunduran atau pembalikan.

- Wilayah Berlebihan: Ketika StochRSI berada di bawah 0.2, aset dianggap oversold. Hal ini mengindikasikan adanya potensi kenaikan atau pembalikan harga.

Mengoptimalkan Pengaturan StochRSI

TradeRS sering menyesuaikan pengaturan StochRSI agar sesuai dengan strategi perdagangan mereka:

- Jangka waktu: Pengaturan standarnya adalah StochRSI 14 periode, namun dapat dipersingkat untuk sensitivitas yang lebih tinggi atau diperpanjang untuk sinyal yang lebih sedikit namun lebih andal.

- Menghaluskan: Menerapkan a moving average, seperti 3 hari rata-rata bergerak sederhana, dapat membantu memuluskan StochRSI dan menyaring noise.

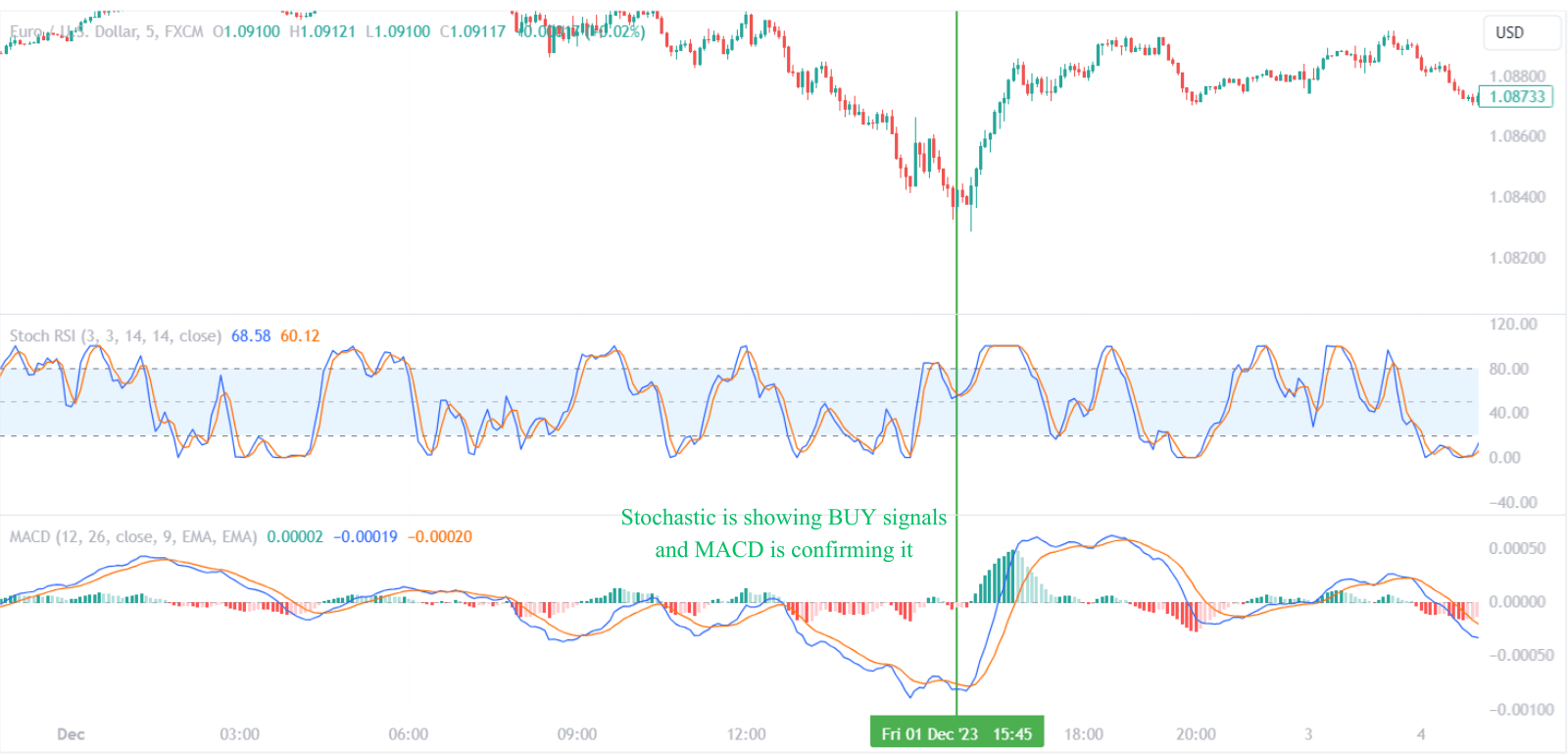

Menggabungkan StochRSI dengan Indikator Lainnya

Untuk mengurangi risiko sinyal palsu, traders dapat menggabungkan StochRSI dengan indikator lain:

- Rata-Rata Bergerak: Dapat membantu mengkonfirmasi arah tren.

- MACD: Grafik Divergensi Konvergensi Rata-Rata Bergerak dapat memberikan konfirmasi tambahan pada semangat dan tren.

- Bollinger Band: Ketika digunakan dengan StochRSI, dapat membantu mengidentifikasi volatilitas harga dan potensi penembusan harga.

Tip Praktis untuk Traders Menggunakan StochRSI

- Carilah Divergensi: Jika harga mencapai titik tertinggi atau terendah baru yang tidak dicerminkan oleh StochRSI, hal ini dapat mengindikasikan tren pelemahan dan potensi pembalikan.

- Crossover StochRSI: Persilangan StochRSI di atas level 0.8 atau 0.2 masing-masing dapat menandakan peluang membeli atau menjual.

- Gunakan dalam Kondisi Pasar yang Berbeda: StochRSI bisa efektif baik di pasar yang sedang tren maupun pasar yang terbatas jangkauannya, namun penting untuk menyesuaikan pendekatannya.

StochRSI – Alat untuk Meningkatkan Waktu Pasar

StochRSI meningkatkan a tradekemampuan r untuk menentukan waktu masuk dan keluar pasar dengan berfokus pada kecepatan dan perubahan pergerakan harga. Sensitivitasnya menjadikannya alat yang berharga bagi mereka yang ingin merespons perubahan pasar dengan cepat. Namun potensinya sinyal palsu memerlukan penggunaan konfirmasi tambahan dari pihak lain analisis teknis metode untuk memvalidasi sinyal yang diberikan oleh StochRSI.

2. Bagaimana Cara Mengatur RSI Stochastic di Platform Trading Anda?

Saat mengonfigurasi file RSI Stochastic, traders harus menyadari dua komponen utamanya: the garis %K dan garis %D. Garis %K adalah nilai sebenarnya dari RSI stokastik, sedangkan garis %D adalah rata-rata pergerakan dari garis %K, yang berfungsi sebagai garis sinyal. Praktek yang umum adalah mengatur baris %D ke a Rata-rata bergerak periode 3 dari garis %K.

Menafsirkan RSI Stochastic melibatkan mencari kondisi jenuh beli dan jenuh jual. Biasanya, nilai di atas 0.80 menunjukkan kondisi jenuh beli, menunjukkan potensi sinyal jual, sedangkan nilainya di bawah 0.20 menunjukkan kondisi oversold, mengisyaratkan potensi sinyal beli. Namun, tradeRS harus berhati-hati dan mencari konfirmasi dari indikator atau pola harga lain untuk menghindari sinyal palsu.

Perbedaan adalah konsep penting lainnya ketika menggunakan Stochastic RSI. Jika harga mencapai titik tertinggi baru sementara RSI Stochastic gagal mencapainya, hal ini disebut dengan a divergensi bearish dan dapat menandakan potensi pembalikan ke sisi bawah. Sebaliknya, a divergensi bullish terjadi ketika harga mencapai titik terendah baru, namun RSI Stochastic tidak, menunjukkan kemungkinan momentum kenaikan.

Crosses antara garis %K dan garis %D juga signifikan. Persilangan di atas garis %D dapat dilihat sebagai sinyal bullish, sedangkan persilangan di bawah garis %D dapat dianggap bearish. Namun, penting untuk memastikan bahwa persilangan ini terjadi bersamaan dengan faktor-faktor lain, seperti level support dan resistance, untuk meningkatkan keandalannya.

| Komponen RSI Stokastik | Deskripsi Produk |

|---|---|

| Baris %K | Mewakili nilai sebenarnya dari Stochastic RSI |

| Baris %D | Rata-rata pergerakan garis %K, sering digunakan sebagai garis sinyal |

| Tingkat Overbought | Biasanya ditetapkan pada 0.80, mungkin mengindikasikan peluang penjualan |

| Tingkat Penjualan Berlebih | Biasanya ditetapkan pada 0.20, mungkin mengindikasikan peluang pembelian |

| Perbedaan | Perbedaan antara aksi harga dan RSI Stochastic, menandakan potensi pembalikan |

| Crosses | Garis %K melintasi di atas atau di bawah garis %D, memberikan sinyal bullish atau bearish |

memasukkan analisis harga tindakan, seperti pola kandil dan level support/resistance, dengan pembacaan RSI Stochastic dapat meningkat trade ketepatan. Misalnya, pola bullish engulfing pada level oversold pada RSI Stochastic bisa menjadi sinyal beli yang kuat. Demikian pula, pola bintang jatuh yang bearish pada level jenuh beli mungkin merupakan sinyal jual yang kuat.

Manajemen risiko harus selalu menyertai penggunaan indikator teknis. Menetapkan perintah stop-loss pada tingkat strategis dan menentukan ukuran posisi yang tepat dapat membantu mengelola potensi kerugian. TradePara investor juga harus mewaspadai rilis berita ekonomi yang dapat menyebabkan volatilitas dan berdampak pada efektivitas indikator analisis teknis seperti Stochastic RSI.

Dengan menggabungkan RSI Stochastic dengan komprehensif trading plan dan praktik manajemen risiko yang baik, tradePerusahaan dapat meningkatkan ketepatan masuk dan keluar pasar, yang berpotensi menghasilkan hasil perdagangan yang lebih konsisten.

2.1. Memilih Kerangka Waktu yang Tepat

Pemilihan Kerangka Waktu untuk Stochastic RSI:

| Trader Tipe | Kerangka Waktu Pilihan | Tujuan |

|---|---|---|

| Hari Traders | Grafik 1 menit hingga 15 menit | Tangkap pergerakan intraday yang cepat |

| Ayunan Traders | Grafik 1 jam hingga 4 jam | Seimbangkan frekuensi sinyal dengan penyaringan kebisingan pasar |

| Posisi Traders | Grafik harian | Dapatkan yang dapat diandalkan indikator momentum dan pembalikan tren |

Optimasi dan Pengujian Kembali:

- Sesuaikan pengaturan Stochastic RSI untuk mencocokkan kerangka waktu yang dipilih.

- Backtest strategi menggunakan data historis.

- Bertujuan untuk keseimbangan antara akurasi sinyal dan jumlah trade Peluang.

Dengan hati-hati memilih dan mengoptimalkan kerangka waktu dan pengaturan Stochastic RSI, traders dapat meningkatkan peluang mereka untuk berhasil mengeksekusi trades yang sinkron dengan masing-masingnya strategi perdagangan dan tingkat toleransi risiko. Penting untuk diingat bahwa tidak ada satu kerangka waktu atau pengaturan indikator yang cocok untuk semua traders atau kondisi pasar, membuat personalisasi dan evaluasi berkelanjutan komponen kunci dari strategi perdagangan yang kuat.

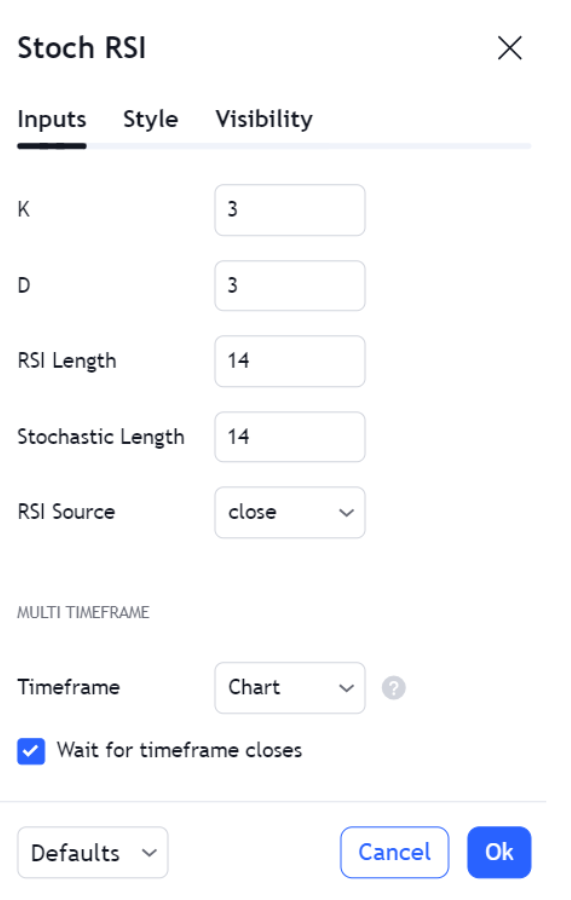

2.2. Menyesuaikan Pengaturan Indikator

Saat mengonfigurasi file RSI Stochastic untuk performa optimal, pertimbangkan pengaturan utama berikut:

- Periode Lihat Balik: Standarnya adalah 14 periode, namun ini dapat disesuaikan untuk sensitivitas lebih atau kurang.

- %K Penghalusan Garis: Memodifikasi periode perhitungan mempengaruhi reaksi terhadap perubahan pasar.

- %D Penghalusan Garis: Menyesuaikan rata-rata pergerakan garis %K untuk menyempurnakan sensitivitas sinyal.

- Ambang Batas Pembelian/Penjualan Berlebih: Biasanya ditetapkan pada 80/20, namun dapat diubah menjadi 70/30 atau 85/15 untuk menyesuaikan kondisi pasar.

| Pengaturan | Default | Penyesuaian Jangka Pendek | Penyesuaian Jangka Panjang |

|---|---|---|---|

| Periode Lihat Balik | 14 | 5-9 | 20-25 |

| %K Penghalusan Garis | 3 | Kurangi untuk respons yang lebih cepat | Tingkatkan untuk respons yang lebih lancar |

| %D Penghalusan Garis | 3 | Kurangi untuk respons yang lebih cepat | Tingkatkan untuk respons yang lebih lancar |

| Ambang Batas Overbought | 80 | 70 atau 85 | 70 atau 85 |

| Ambang Batas Jual Berlebihan | 20 | 30 atau 15 | 30 atau 15 |

Backtesting merupakan langkah yang tidak dapat dinegosiasikan dalam proses penyesuaian. Ini memvalidasi efektivitas pengaturan baru dan menyelaraskannya dengan tradestrategi r. Tinjauan historis ini memitigasi risiko penerapan pengaturan yang tidak efisien dan meningkatkan kepercayaan diri dalam pengambilan keputusan.

TradeKita harus ingat bahwa tidak ada satu pengaturan pun yang cocok untuk semua kondisi pasar. Evaluasi dan penyesuaian berkelanjutan terhadap parameter Stochastic RSI sangat penting untuk menjaga relevansi dan akurasi sinyal yang diberikannya. Tujuannya adalah untuk mencapai keseimbangan antara respons terhadap pergerakan pasar dan pengurangan sinyal palsu, yang disesuaikan dengan kebutuhan tradependekatan spesifik r dan lingkungan pasar.

2.3. Mengintegrasikan dengan Alat Charting

Menekankan Peran Indikator Volume

memasukkan indikator volume bersama dengan Stochastic RSI dapat secara signifikan meningkatkan keandalan sinyal yang Anda terima. Indikator volume seperti Volume On-Balance (OBV) atau Harga Rata-Rata Tertimbang Volume (VWAP) dapat memvalidasi momentum yang terdeteksi oleh Stochastic RSI. Peningkatan volume selama sinyal RSI Stochastic bullish dapat mengkonfirmasi minat beli, sementara peningkatan volume selama sinyal bearish mungkin menunjukkan tekanan jual yang kuat.

Menggabungkan dengan Osilator untuk Konfirmasi Momentum

Lainnya osilator, seperti MACD (Moving Average Convergence Divergence) atau RSI (Relative Strength Index), bila digunakan bersama dengan Stochastic RSI, dapat memberikan konfirmasi momentum tambahan. Persilangan bullish di MACD atau kenaikan RSI di atas 50 dapat memperkuat sinyal beli dari Stochastic RSI.

| Sinyal RSI Stokastik | Indikator Konfirmasi | Potensi Tindakan |

|---|---|---|

| Berlebihan dibeli | Crossover MACD yang kasar | Pertimbangkan Menjual |

| Terlalu banyak dijual | Crossover MACD Bullish | Pertimbangkan Membeli |

| Netral | RSI sekitar 50 | Tahan/Tunggu Konfirmasi |

Penggunaan Pola Candlestick Secara Strategis

Candlestick pola dapat berfungsi sebagai bantuan visual yang kuat untuk analisis Stochastic RSI. Pola seperti candle engulfing, hammer, atau shooting star dapat memberikan wawasan langsung mengenai sentimen pasar. Pola bullish engulfing di dekat level RSI Stochastic yang oversold bisa menjadi sinyal beli yang kuat, sementara shooting star di level overbought mungkin mengindikasikan potensi peluang jual.

Dengan mengintegrasikan RSI Stochastic dengan berbagai alat charting dan indikator teknis, traders dapat membuat kerangka analisis yang komprehensif dan dinamis. Integrasi ini tidak hanya meningkatkan kekuatan prediksi RSI Stochastic tetapi juga memungkinkan pemahaman yang lebih mendalam tentang dinamika pasar, sehingga menghasilkan keputusan perdagangan yang lebih strategis dan terinformasi.

3. Cara Menggunakan RSI Stochastic untuk Trade Sinyal?

Saat mempekerjakan RSI Stochastic, tradeRS harus memperhatikan poin-poin penting berikut untuk memaksimalkan kemanjurannya:

- Kondisi Overbought/Oversold: Ambang batas tradisional 0.80 untuk kondisi jenuh beli dan 0.20 untuk kondisi jenuh jual adalah titik awal. Sesuaikan level ini agar lebih sesuai dengan perilaku historis aset dan kondisi pasar saat ini.

- Crossover Jalur Sinyal: Perhatikan garis %K yang melintasi garis %D. Persilangan di atas garis %D mungkin merupakan peluang pembelian, sedangkan persilangan di bawah garis %D mungkin menunjukkan saatnya untuk menjual.

- Perbedaan: Waspadai selalu perbedaan antara StochRSI dan harga karena hal tersebut dapat menjadi awal terjadinya pembalikan. Namun, konfirmasikan dengan indikator tambahan untuk menghindari kesalahan positif.

- Konfirmasi dengan Indikator Lain: Gunakan alat analisis teknis tambahan seperti rata-rata pergerakan, MACD, atau pola kandil untuk mengonfirmasi sinyal StochRSI, yang dapat menghasilkan keputusan perdagangan yang lebih kuat.

- Penyesuaian Volatilitas: Di pasar yang sangat bergejolak, StochRSI dapat memberikan sinyal yang sering dan terkadang menyesatkan. Sesuaikan sensitivitas StochRSI atau ambang batas overbought/oversold agar sesuai dengan volatilitas pasar.

- Manajemen risiko: Bahkan dengan indikator yang andal seperti StochRSI, praktik manajemen risiko yang baik sangatlah penting. Tetapkan perintah stop-loss dan hanya ambil risiko sebagian kecil dari modal perdagangan pada waktu tertentu trade.

| Pertimbangan Utama | Deskripsi Produk |

|---|---|

| Tingkat Jenuh Beli / Jenuh Jual | Sesuaikan ambang batas agar sesuai dengan aset dan Volatilitas pasar. |

| Crossover | Pantau persilangan garis %K dan %D untuk mengetahui potensi sinyal beli/jual. |

| Perbedaan | Carilah divergensi indikator harga dan konfirmasikan dengan alat lain. |

| Indikator Tambahan | Konfirmasikan sinyal dengan metode analisis teknis lainnya. |

| Penyesuaian Volatilitas | Ubah sensitivitas dan ambang batas di pasar yang bergejolak. |

| Manajemen Risiko | Gunakan perintah stop-loss dan kelola trade ukuran. |

Dengan mengintegrasikan StochRSI ke dalam strategi perdagangan komprehensif dan menggabungkannya dengan alat analisis teknis lainnya, tradePerusahaan dapat menavigasi kompleksitas pasar dengan lebih baik dan mengambil keputusan yang lebih tepat.

3.1. Mengidentifikasi Kondisi Overbought dan Oversold

Perbedaan adalah konsep penting lainnya ketika menggunakan StochRSI. Ini terjadi ketika harga suatu aset bergerak berlawanan arah dengan indikator. A divergensi bullish terjadi ketika harga mencatat titik terendah yang lebih rendah, namun StochRSI membentuk titik terendah yang lebih tinggi. Hal ini menunjukkan melemahnya momentum penurunan, dan tradeRS mungkin mengantisipasi pergerakan harga naik yang akan datang. Di sisi lain, a divergensi bearish adalah saat harga mencapai titik tertinggi yang lebih tinggi sementara StochRSI menetapkan titik tertinggi yang lebih rendah, yang mengindikasikan potensi pergerakan harga ke bawah di masa depan.

| Tipe Divergensi | Harga Aksi | Aksi StochRSI | Sinyal Potensial |

|---|---|---|---|

| Bullish | Rendah Rendah | Lebih Tinggi Rendah | Gerakan ke atas |

| Kasar | Lebih tinggi | Rendah Tinggi | Gerakan ke Bawah |

Grafik Pengaturan StochRSI adalah faktor lain itu tradeRS dapat menyesuaikan diri dengan gaya dan tujuan perdagangan mereka. Pengaturan default biasanya melibatkan jangka waktu 14 periode, namun ini dapat dimodifikasi agar lebih sensitif atau lancar. Jangka waktu yang lebih pendek mungkin memberikan sinyal lebih awal namun juga dapat meningkatkan risiko positif palsu. Sebaliknya, jangka waktu yang lebih lama mungkin menawarkan sinyal yang lebih andal dengan mengorbankan ketepatan waktu.

memasukkan analisis tren dapat lebih meningkatkan efektivitas StochRSI. Dalam tren naik yang kuat, kondisi jenuh beli mungkin kurang menunjukkan pembalikan yang signifikan, karena pasar dapat terus mendorong lebih tinggi. Demikian pula, dalam tren turun, kondisi oversold mungkin tidak menandakan perubahan haluan dalam waktu dekat. Mengenali tren yang ada dapat membantu tradeMereka memutuskan bagaimana menafsirkan dan bertindak berdasarkan pembacaan StochRSI.

- Dalam Tren Naik: Kondisi jenuh beli mungkin tidak terlalu signifikan; mencari penurunan sebagai peluang membeli.

- Dalam Tren Turun: Kondisi oversold mungkin masih ada; demonstrasi bisa memperpendek peluang.

Manajemen risiko sangat penting ketika berdagang berdasarkan sinyal StochRSI. Traders harus selalu digunakan perintah stop-loss untuk melindungi terhadap pergerakan pasar yang bertentangan dengan posisi mereka. Selain itu, ukuran a trade harus dikalibrasi sesuai dengan tradetoleransi risiko r dan volatilitas pasar.

Terakhir, perlu dicatat bahwa StochRSI hanyalah salah satu alat dalam a tradegudang senjata r. Perdagangan yang sukses seringkali membutuhkan a pendekatan yang menyeluruh, dengan mempertimbangkan fundamental, sentimen pasar, dan indikator teknis lainnya selain StochRSI. Dengan melakukan itu, tradePerusahaan dapat mengambil keputusan yang lebih tepat dan menavigasi pasar dengan lebih percaya diri.

3.2. Mengenali Divergensi Bullish dan Bearish

Mengidentifikasi Divergensi: Pendekatan Langkah-demi-Langkah

- Pantau Trennya: Mulailah dengan mengamati tren keseluruhan pada grafik harga. Apakah tren pasar naik, turun, atau terbatas pada kisaran?

- Temukan Ekstrem dalam Aksi Harga: Carilah puncak dan lembah terbaru pada grafik harga. Ini adalah titik referensi Anda untuk membandingkan dengan Stochastic RSI.

- Bandingkan dengan RSI Stochastic: Sejajarkan puncak dan palung pada grafik harga dengan harga tertinggi dan terendah yang sesuai di RSI Stochastic. Apakah mereka bergerak secara harmonis, atau justru ada kesenjangan?

- Identifikasi Jenis Divergensi:

- Divergensi Bullish: Harga membuat titik terendah lebih rendah, namun RSI Stochastic membuat titik terendah lebih tinggi.

- Divergensi Bearish: Harga membuat harga menjadi lebih tinggi, namun Stochastic RSI membuat harga lebih rendah.

- Cari Konfirmasi: Sebelum bertindak berdasarkan divergensi, tunggu sinyal tambahan seperti persilangan di RSI Stochastic atau penembusan pola pada grafik harga.

- Evaluasi Terhadap Indikator Lain: Verifikasi silang divergensi dengan indikator teknis lainnya seperti rata-rata pergerakan, MACD, atau volume untuk mendapatkan sinyal perdagangan yang lebih kuat.

Pertimbangan Utama Saat Memperdagangkan Divergensi

- Kesabaran itu Penting: Melompat sebelum konfirmasi yang jelas dapat menyebabkan permulaan yang salah. Tunggu hingga pasar memberikan sinyal yang jelas.

- Kekuatan Tren Penting: Divergensi kurang dapat diandalkan di pasar dengan tren kuat dimana momentum dapat mengesampingkan sinyal divergensi.

- Manajemen Risiko: Selalu gunakan perintah stop-loss untuk memitigasi risiko jika perbedaan tidak menghasilkan pembalikan harga yang diharapkan.

- Konteks Pasar: Pertimbangkan kondisi pasar yang lebih luas dan berita ekonomi yang mungkin mempengaruhi harga aset dan berpotensi membatalkan pengaturan divergensi.

Menggunakan Divergensi Bersamaan dengan Strategi Lain

- Pola Harga: Kombinasikan divergensi dengan pola harga klasik seperti head and shoulder, segitiga, atau double tops/bottoms untuk pertemuan sinyal.

- fibonacci tingkat: Gunakan level retracement Fibonacci untuk menemukan titik pembalikan potensial yang selaras dengan sinyal divergensi.

- Formasi Kandil: Carilah pola kandil bullish atau bearish untuk mengonfirmasi sinyal pembalikan yang disarankan oleh divergensi.

Dengan mengintegrasikan divergensi ke dalam strategi perdagangan yang komprehensif dan mempertimbangkan konteks pasar yang lebih luas, tradePerusahaan dapat meningkatkan proses pengambilan keputusan dan berpotensi meningkatkan tingkat keberhasilan mereka di pasar.

3.3. Menggabungkan dengan Indikator Teknis Lainnya

Menggabungkan RSI Stochastic pada pengatur terkenal. Pengatur ini menawarkan bantuan hukum kepada traderapabila trader berselisih dengan broker yang terdaftar dengan mereka. Exponential Moving Average (EMA) bisa menawarkan traders adalah metode dinamis untuk konfirmasi tren dan presisi sinyal. EMA memberikan rata-rata harga halus yang bereaksi lebih cepat terhadap perubahan harga terkini dibandingkan rata-rata pergerakan sederhana. Ketika RSI Stochastic melintasi di atas atau di bawah EMA, ini bisa menjadi indikasi perubahan momentum tren.

Indikator volume, seperti Volume Saldo (OBV), juga dapat melengkapi RSI Stochastic dengan mengonfirmasi kekuatan suatu tren. Peningkatan OBV bersamaan dengan pergerakan RSI Stochastic dari wilayah oversold dapat mengindikasikan tren kenaikan yang kuat, sementara OBV yang menurun dapat mengkonfirmasi sinyal bearish dari RSI Stochastic.

Level Fibonacci retracement menawarkan lapisan analisis lain ketika digunakan dengan Stochastic RSI. TradeMasyarakat dapat memperhatikan RSI Stochastic yang memberi sinyal pembalikan di sekitar level Fibonacci utama, yang sering kali bertindak sebagai support atau resistance. Kombinasi ini bisa menjadi sangat kuat selama retracement dalam tren yang kuat.

Candlestick pola, seperti pola doji, hammer, atau engulfing, dapat memberikan konfirmasi visual mengenai potensi pembalikan atau kelanjutan tren. Ketika pola-pola ini terjadi bersamaan dengan sinyal RSI Stochastic, hal ini dapat memperkuat trade keandalan pengaturan.

Mengintegrasikan RSI Stochastic dengan indikator teknis lainnya memungkinkan pendekatan multifaset dalam analisis pasar. Berikut tabel yang merangkum beberapa kombinasi:

| RSI stokastik + | Tujuan Kombinasi |

|---|---|

| MACD | Konfirmasikan kondisi jenuh beli/jenuh jual dan validasi pembalikan tren |

| RSI | Berikan sinyal bersamaan untuk mengurangi positif palsu |

| Bollinger Bands | Identifikasi potensi pembalikan atau kelanjutan tren |

| Tingkat Dukungan/Perlawanan | Memperkuat trade sinyal dengan teknik charting |

| EMA | Konfirmasikan arah tren dan pergeseran momentum |

| Indikator Volume | Validasi kekuatan tren dan potensi pembalikan |

| Fibonacci Retracement | Temukan pembalikan pada level support/resistance utama |

| Candlestick Pola | Konfirmasi visual dari sinyal Stochastic RSI |

Diversifikasi analisis dan verifikasi silang melalui kombinasi ini dapat menghasilkan pengambilan keputusan yang lebih tepat dalam perdagangan. Namun, tradeRS harus mewaspadai potensi tersebut terlalu rumit strategi mereka dengan terlalu banyak indikator, yang dapat menyebabkan kelumpuhan analisis. Menyeimbangkan kesederhanaan dan ketelitian adalah kunci strategi perdagangan yang efektif.

4. Apa Strategi Terbaik untuk Menerapkan Stochastic RSI?

Pasar Konsolidasi

Selama periode konsolidasi, Stochastic RSI dapat membantu traders mengidentifikasi potensi breakout. A rentang yang menyempit di RSI Stochastic, mirip dengan tekanan harga, mungkin mendahului penembusan. TradePara investor harus memantau adanya perubahan tajam dari kisaran menengah (level 50), yang dapat menunjukkan arah penembusan. Posisi dapat dimulai ketika Stochastic RSI mengkonfirmasi arah penembusan, dengan konfirmasi tambahan dari aksi harga.

| Kondisi pasar | Strategi RSI Stokastik | Konfirmasi |

|---|---|---|

| Konsolidasi | Pantau tekanan RSI | Penembusan aksi harga |

Pasar Volatil

Di pasar yang bergejolak, RSI Stochastic dapat digunakan untuk mengukur pergeseran momentum. Pergerakan cepat RSI Stochastic dapat menandakan tekanan beli atau jual yang kuat. Pada saat seperti itu, tradeRS mungkin menggunakan kerangka waktu yang lebih pendek untuk Stochastic RSI untuk menangkap perubahan cepat ini. TradeIni biasanya bersifat jangka pendek, memanfaatkan pergerakan harga yang tajam.

| Kondisi pasar | Strategi RSI Stokastik | Trade Durasi |

|---|---|---|

| Mudah menguap | Pergeseran momentum jangka pendek | Jangka pendek |

Perdagangan Divergensi

Divergensi antara RSI Stochastic dan aksi harga dapat menjadi sinyal yang kuat traders. A divergensi bullish terjadi ketika harga mencapai titik terendah baru, namun RSI Stochastic mencapai titik terendah yang lebih tinggi, menunjukkan melemahnya momentum penurunan. Sebaliknya, a divergensi bearish adalah saat harga mencapai titik tertinggi baru dengan RSI Stochastic membuat titik tertinggi lebih rendah, yang menunjukkan memudarnya momentum kenaikan. Divergensi ini dapat mendahului pembalikan tren.

| Tipe Divergensi | Harga Aksi | RSI Stochastic | Hasil yang diharapkan |

|---|---|---|---|

| Bullish | Rendah baru | Lebih tinggi rendah | Pembalikan ke atas |

| Kasar | Tinggi baru | Lebih rendah tinggi | Pembalikan ke sisi bawah |

Menggabungkan RSI Stochastic dengan Indikator Lainnya

Moving Averages

Mengintegrasikan Stochastic RSI dengan moving averages dapat memfilter sinyal dan memberikan konteks tren. Misalnya, hanya mengambil sinyal beli ketika harga berada di atas rata-rata pergerakan dapat meningkatkan peluang keberhasilan trade dalam tren naik. Sebaliknya, menjual ketika harga berada di bawah rata-rata pergerakan dalam tren turun sejalan dengan arah pasar yang berlaku.

Bollinger Bands

Menggabungkan RSI Stochastic dengan Bollinger Bands menawarkan wawasan tentang volatilitas dan harga ekstrem. Pembacaan RSI Stochastic di atas 80 ketika harga menyentuh Bollinger Band atas mungkin menandakan kondisi jenuh beli, sedangkan pembacaan di bawah 20 dengan harga di pita bawah dapat mengindikasikan keadaan jenuh jual.

Indikator Volume

Indikator volume bersama dengan Stochastic RSI dapat mengkonfirmasi atau menyangkal kekuatan di balik suatu pergerakan. Misalnya, penembusan harga ke atas dengan RSI Stochastic yang tinggi dan peningkatan volume dapat memvalidasi sentimen bullish. Sebaliknya, jika volume menurun saat terjadi breakout, hal ini mungkin menunjukkan kurangnya keyakinan.

Mengadaptasi RSI Stochastic dengan Gaya Perdagangan

Perdagangan hari

Hari traders bisa mendapatkan keuntungan dari sinyal yang bergerak cepat disediakan oleh RSI Stochastic. Menggunakan kerangka waktu yang lebih pendek dan menggabungkannya dengan terobosan level atau pola kandil dapat menghasilkan hasil yang efektif trade masuk dan keluar sepanjang hari perdagangan.

Ayunan Perdagangan

Ayunan tradeRS mungkin lebih memilih a jangka waktu yang lebih lama agar RSI Stochastic memuluskan volatilitas jangka pendek. Swing trading melibatkan menahan posisi selama beberapa hari atau minggu, jadi menyelaraskan RSI Stochastic dengan harga tertinggi dan terendah mingguan bisa lebih bermanfaat daripada fluktuasi harian.

Perdagangan Posisi

Posisi tradeRS dapat memanfaatkan Stochastic RSI untuk mengidentifikasi kekuatan tren selama berbulan-bulan atau bahkan bertahun-tahun. Menggunakan pengaturan Stochastic RSI jangka panjang dapat membantu menentukan titik masuk dan keluar terbaik untuk posisi yang memanfaatkan pergerakan pasar utama.

Tips Praktis untuk Stochastic RSI Traders

- Strategi backtest sebelum menerapkannya ke pasar nyata untuk memahami efektivitasnya dalam kondisi pasar yang berbeda.

- penggunaan beberapa kerangka waktu untuk mengkonfirmasi sinyal dan mendapatkan perspektif pasar yang lebih luas.

- Selalu terapkan manajemen risiko teknik, seperti perintah stop-loss, untuk melindungi dari pergerakan pasar yang merugikan.

- Sadarilah rilis ekonomi dan peristiwa berita yang dapat menyebabkan perubahan sentimen pasar secara tiba-tiba, yang berpotensi berdampak pada pembacaan Stochastic RSI.

- Terus menerus mengevaluasi dan menyempurnakan strategi perdagangan Anda berdasarkan kinerja dan dinamika pasar yang berubah.

4.1. Strategi Mengikuti Tren

Menggabungkan RSI Stochastic menjadi strategi mengikuti tren melibatkan beberapa langkah. Pertama, identifikasi tren keseluruhan menggunakan rata-rata pergerakan jangka panjang. Jika harga berada di atas rata-rata pergerakan, fokuslah pada posisi buy; jika di bawah, posisi short lebih menguntungkan.

| Tipe Tren | Posisi Harga | Strategi RSI Stokastik |

|---|---|---|

| Uptrend | Di atas MA | Beli ketika Stochastic RSI bergerak di atas 80 setelah turun |

| Kecenderungan untuk menurun | Di bawah MA | Sell/Short ketika Stochastic RSI bergerak di bawah 20 setelah kenaikan |

Setelah arah tren ditetapkan, tunggu hingga RSI Stochastic memberi sinyal kemunduran dalam tren. Hal ini biasanya terjadi ketika RSI Stochastic keluar dari wilayah jenuh beli (>80) atau jenuh jual (<20).

Divergensi antara harga dan Stochastic RSI juga dapat memberikan wawasan yang berharga. Divergensi bullish terjadi ketika harga mencatat titik terendah yang lebih rendah, namun RSI Stochastic membentuk titik terendah yang lebih tinggi, yang mengindikasikan potensi pembalikan tren atau melemahnya tren turun. Sebaliknya, divergensi bearish terjadi ketika harga mencapai titik tertinggi yang lebih tinggi, namun RSI Stochastic membuat titik tertinggi yang lebih rendah, yang dapat menandakan tren turun yang akan datang.

Untuk mengelola risiko secara efektif, traders harus ditempatkan perintah stop-loss. Untuk posisi long, stop-loss dapat ditempatkan di bawah swing low baru-baru ini, dan untuk posisi short, di atas swing high baru-baru ini. Teknik ini memastikan hal itu traders terlindungi dari pembalikan tren yang tiba-tiba.

| Tipe posisi | Penempatan Stop-Loss |

|---|---|

| Panjang | Di bawah swing low baru-baru ini |

| Pendek | Di atas swing high baru-baru ini |

Mengikuti stop-loss sangat berguna dalam strategi mengikuti tren jika memungkinkan traders untuk tinggal di trade selama tren masih berlanjut, dan tetap mendapatkan keuntungan jika tren mulai berbalik.

Untuk tradeJika Anda ingin memaksimalkan efektivitas RSI Stochastic dalam mengikuti tren, pertimbangkan untuk menggunakan a analisis multi-jangka waktu. Dengan mengonfirmasi tren dan sinyal masuk pada jangka waktu yang lebih tinggi dan lebih rendah, traders dapat meningkatkan kemungkinan memasuki a trade dengan momentum tren yang kuat.

Ingat, meskipun RSI Stochastic adalah alat yang ampuh, namun tidak boleh digunakan secara terpisah. Menggabungkannya dengan alat analisis teknis lainnya dan praktik manajemen risiko yang tepat sangat penting untuk strategi perdagangan yang menyeluruh.

4.2. Teknik Pembalikan Berarti

Saat terlibat dengan berarti strategi pengembalian, sangat penting untuk berintegrasi manajemen risiko. Karena tidak semua sinyal jenuh beli atau jenuh jual akan menghasilkan pembalikan langsung ke mean, tradeRS harus bersiap menghadapi skenario di mana tren harga terus menjauhi mean.

Perbedaan antara RSI Stochastic dan harga dapat berfungsi sebagai alat yang ampuh untuk pengembalian rata-rata traders. Divergensi terjadi ketika harga mencapai titik tertinggi atau terendah baru, namun RSI Stochastic tidak mengkonfirmasi pergerakan ini. Kurangnya konfirmasi ini dapat menunjukkan bahwa momentum sedang melemah dan pembalikan menuju mean mungkin akan segera terjadi.

Backtesting adalah langkah berharga dalam menyempurnakan strategi pengembalian rata-rata. Dengan menganalisis data historis, tradePerusahaan dapat menentukan efektivitas strategi mereka dalam berbagai kondisi pasar. Proses ini dapat membantu dalam menyesuaikan parameter seperti panjang moving average dan pengaturan Stochastic RSI agar lebih sesuai dengan aset yang sedang diperdagangkan. traded.

Votalitas adalah faktor lain yang berarti pengembalian tradeharus dipertimbangkan. Selama periode volatilitas tinggi, harga mungkin menyimpang lebih jauh dari rata-ratanya, dan pembalikan harga bisa terjadi lebih tiba-tiba. Sebaliknya, lingkungan dengan volatilitas rendah mungkin menawarkan peluang perdagangan yang lebih halus dengan potensi risiko yang lebih rendah.

Tabel: Komponen Utama Strategi Pembalikan Rata-rata

| Komponen | Deskripsi Produk |

|---|---|

| Level RSI Stokastik | Pembacaan overbought (>80) dan oversold (<20) dapat menandakan potensi peluang pengembalian rata-rata. |

| Kisaran Harga Rata-Rata | Gunakan rata-rata bergerak untuk menentukan harga 'rata-rata' suatu aset. |

| Dukungan dan Perlawanan | Gabungkan sinyal RSI Stochastic dengan level harga utama untuk menguat trade alasan. |

| Manajemen Risiko | Terapkan dengan ketat menghentikan kerugian dan target keuntungan untuk mengelola potensi kerugian dan meraih keuntungan. |

| Perbedaan | Pantau divergensi antara harga dan RSI Stochastic sebagai indikator potensi pembalikan harga. |

| Backtesting | Uji efektivitas strategi pada data historis untuk menyempurnakan parameter dan pendekatan. |

| Penilaian Volatilitas | Sesuaikan sensitivitas strategi berdasarkan tingkat volatilitas pasar saat ini. |

Teknik pengembalian yang berarti tidak mudah dan memerlukan pendekatan disiplin dalam berdagang. Dengan menggabungkan pembacaan Stochastic RSI dengan alat analisis lainnya dan mempertahankan protokol manajemen risiko yang kuat, tradeRS dapat menavigasi tantangan perdagangan pengembalian rata-rata dengan lebih baik.

4.3. Pendekatan Perdagangan Breakout

Memasukkan RSI Stochastic ke dalam strategi perdagangan breakout melibatkan serangkaian langkah untuk memastikan pendekatan yang kuat:

- Identifikasi Rentangnya: Sebelum terjadinya breakout, harus ada rentang perdagangan yang dapat dikenali. Hal ini biasanya ditentukan dengan mengidentifikasi level support dan resistance yang jelas pada grafik.

- Pantau RSI Stochastic: Saat harga menguji level ini, perhatikan RSI Stochastic untuk melihat potensi sinyal breakout. Pergerakan melampaui ambang batas 80 atau 20 dapat menjadi indikator awal peningkatan momentum.

- Konfirmasi dengan Tindakan Harga: Penembusan terkonfirmasi ketika harga bergerak melampaui kisaran yang ditentukan dengan keyakinan. Carilah a kandil dekat di luar kisaran untuk konfirmasi tambahan.

- Nilai Volume: Pastikan penembusan disertai dengan lonjakan volume, yang menunjukkan konsensus di antara keduanya traders dan menambah kredibilitas pada terobosan tersebut.

- Tetapkan Perintah Stop-Loss: Untuk mengelola risiko, tentukan level stop-loss. Biasanya ini ditempatkan tepat di dalam rentang terjadinya penembusan.

- Menerapkan Trailing Stop: Setelah berada dalam posisi yang menguntungkan, pertimbangkan untuk menggunakan trailing stop-loss untuk mengamankan keuntungan sambil tetap memberikan fleksibilitas agar posisi tersebut berkembang.

- Evaluasi kembali Pembacaan RSI Stochastic: Pantau terus RSI Stochastic untuk melihat tanda-tanda divergensi atau kembali ke level normal, yang dapat mengindikasikan momentum melemah.

Tabel: Daftar Periksa Perdagangan Breakout RSI Stochastic

| Langkah | Tindakan | Tujuan |

|---|---|---|

| 1 | Identifikasi Rentangnya | Tetapkan level support dan resistance |

| 2 | Pantau RSI Stochastic | Carilah pergeseran momentum |

| 3 | Konfirmasi dengan Tindakan Harga | Validasi breakout dengan pergerakan harga |

| 4 | Nilai Volume | Konfirmasikan kekuatan penembusan dengan analisis volume |

| 5 | Tetapkan Perintah Stop-Loss | Kelola risiko penurunan |

| 6 | Menerapkan Trailing Stop | Lindungi keuntungan sambil memungkinkan pertumbuhan |

| 7 | Evaluasi kembali Pembacaan RSI Stochastic | Pantau tanda-tanda kelelahan tren |

Manajemen risiko merupakan bagian integral dari perdagangan breakout dengan Stochastic RSI. Meskipun alat ini dapat memberikan sinyal-sinyal yang berharga, alat ini bukannya sempurna. Menggabungkannya dengan indikator teknis lainnya, seperti moving average atau Bollinger Bands, dapat memberikan gambaran kondisi pasar yang lebih komprehensif dan membantu menyaring sinyal palsu.

Backtesting strategi yang melibatkan Stochastic RSI juga direkomendasikan. Data historis dapat memberikan wawasan tentang bagaimana metode ini dapat bekerja dalam berbagai kondisi pasar, sehingga memungkinkan traders untuk menyempurnakan pendekatan mereka sebelum menerapkannya ke pasar langsung.

Kesabaran memainkan peran penting dalam perdagangan breakout. Menunggu semua kriteria selaras sebelum mengeksekusi a trade dapat membantu menghindari breakout palsu dan meningkatkan peluang masuknya a trade dengan momentum kuat di baliknya.