1. Pengertian Diversifikasi

1.1. Definisi Diversifikasi

Dalam dunia trading, istilahnya diversifikasi sering kali dilempar seperti kentang panas. Tapi apa arti sebenarnya? Pada intinya, diversifikasi adalah a risiko strategi manajemen yang menggabungkan berbagai macam investasi dalam suatu portofolio. Dasar pemikiran di balik teknik ini adalah bahwa portofolio yang dibangun dari berbagai jenis investasi, rata-rata, akan menghasilkan imbal hasil yang lebih tinggi dan menimbulkan risiko yang lebih rendah dibandingkan investasi individual apa pun yang terdapat dalam portofolio tersebut.

Diversifikasi, pada intinya, adalah ekuivalen finansial dengan tidak menaruh semua telur Anda dalam satu keranjang. Ini menyebarkan risiko kerugian dengan berinvestasi di berbagai aset. Jika satu investasi berkinerja buruk selama periode tertentu, investasi lain mungkin berkinerja lebih baik selama periode yang sama, sehingga mengurangi potensi kerugian.

Diversifikasi bukan hanya tentang memiliki investasi yang berbeda, tetapi juga tentang korelasi antara investasi tersebut. Ini tentang sejauh mana kinerja satu investasi independen dari yang lain. Dengan kata lain, Anda ingin memiliki investasi yang kemungkinan besar tidak akan bergerak ke arah yang sama pada waktu yang bersamaan. Ini dapat dicapai dengan berinvestasi pada aset yang memiliki korelasi rendah atau negatif satu sama lain.

Misalnya, jika Anda berinvestasi di real estate dan saham, penurunan pasar saham mungkin dapat diimbangi dengan nilai real estat yang stabil atau bahkan meningkat. Inilah kekuatan diversifikasi – ini dapat membantu meringankan hambatan dalam perjalanan investasi Anda, memberikan pengalaman yang lebih stabil dan mengurangi stres.

Namun, penting untuk dicatat bahwa diversifikasi tidak menjamin kerugian. Ini adalah metode yang digunakan untuk mengelola risiko dan meningkatkan pengembalian. Kunci sukses diversifikasi tidak hanya mengumpulkan banyak investasi yang berbeda, tetapi menemukan investasi yang akan menguntungkan Anda dengan cara yang berbeda di bawah kondisi pasar yang berbeda.

1.2. Pentingnya Diversifikasi

Diversifikasi berusaha untuk memuluskan peristiwa risiko yang tidak sistematis dalam portofolio, sehingga kinerja positif beberapa investasi menetralkan kinerja negatif investasi lainnya. Manfaat diversifikasi hanya berlaku jika sekuritas dalam portofolio tidak berkorelasi sempurna.

Investasi dalam portofolio yang terdiversifikasi tersebar di berbagai kelas aset (seperti saham, obligasi, komoditas, dan real estat) dan sektor (seperti teknologi, perawatan kesehatan, atau manufaktur). Variasi ini dapat membantu mengelola risiko dan mengurangi potensi kerugian yang signifikan jika satu investasi berkinerja buruk.

Tapi bagaimana cara kerja diversifikasi? Ini semua tentang korelasi. Korelasi adalah ukuran statistik tentang bagaimana dua sekuritas bergerak dalam hubungannya satu sama lain. Ketika dua saham memiliki korelasi yang tinggi, mereka bergerak ke arah yang sama secara bersamaan. Ketika mereka memiliki korelasi yang rendah, mereka bergerak secara independen satu sama lain. Dengan berinvestasi pada saham yang memiliki korelasi rendah satu sama lain, Anda dapat membantu memastikan bahwa jika satu saham jatuh, tidak akan menurunkan seluruh portofolio Anda.

Diversifikasi bukan hanya tentang memiliki campuran aset yang berbeda; ini juga tentang keseimbangan. Jika Anda berinvestasi terlalu banyak di satu sektor, portofolio Anda bisa berisiko jika sektor itu terpukul. Demikian pula, jika Anda berinvestasi terlalu banyak dalam satu jenis aset (seperti saham), Anda bisa menghadapi kerugian yang lebih besar jika pasar mengalami penurunan.

2. Menerapkan Diversifikasi

2.1. Strategi Diversifikasi

Diversifikasi seperti Pisau Investasi Swiss Army strategi. Ini adalah alat multifaset yang dapat membantu Anda menavigasi dunia perdagangan yang tidak dapat diprediksi. Namun bagaimana cara seseorang mendiversifikasi portofolionya secara efektif? Mari kita uraikan.

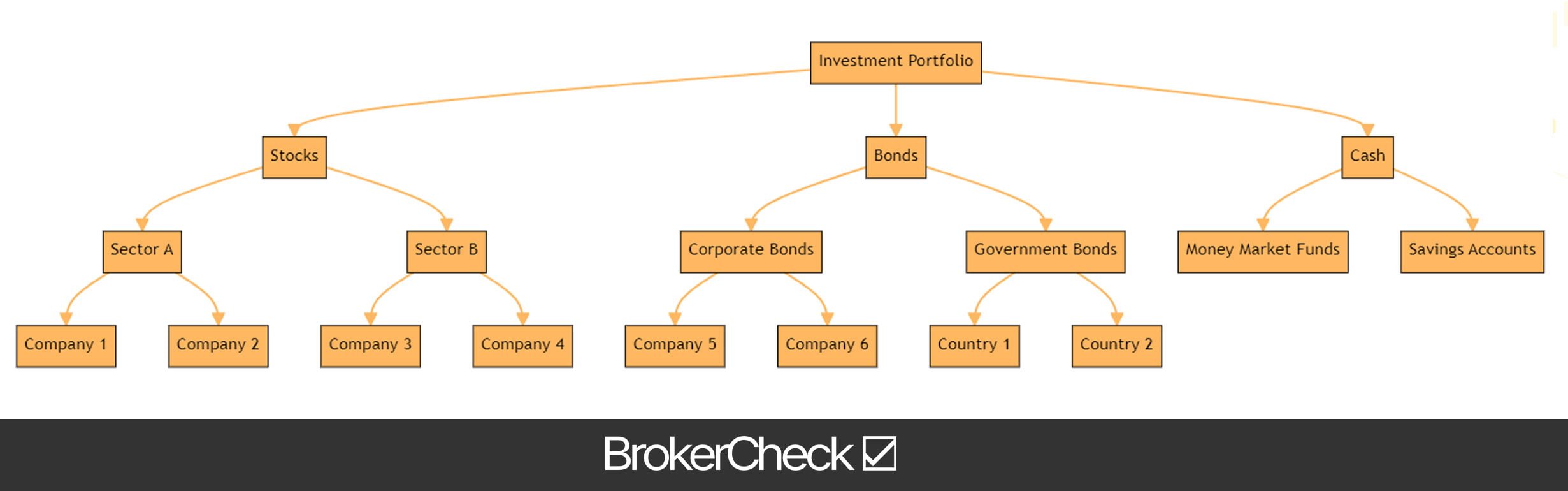

Pertama, alokasi aset adalah kunci. Ini melibatkan penyebaran investasi Anda di berbagai kelas aset seperti saham, obligasi, dan uang tunai. Proporsi akan tergantung pada toleransi risiko dan tujuan investasi Anda. Misalnya, investor yang menghindari risiko mungkin memilih persentase obligasi yang lebih tinggi, yang umumnya dianggap lebih aman daripada saham.

Selanjutnya, dalam setiap kelas aset, Anda dapat melakukan diversifikasi lebih lanjut dengan berinvestasi di berbagai sektor, industri, atau negara. Ini dikenal sebagai diversifikasi intra-aset. Misalnya, dalam alokasi saham Anda, Anda mungkin memiliki saham di perusahaan teknologi, penyedia layanan kesehatan, dan perusahaan energi. Dengan cara ini, penurunan di satu sektor tidak akan memukul seluruh portofolio Anda.

Strategi diversifikasi lainnya adalah diversifikasi waktu. Ini melibatkan investasi secara konsisten dari waktu ke waktu, daripada mencoba mengatur waktu pasar. Dengan demikian, Anda dapat mengambil iklanvantage rata-rata biaya dolar, yang dapat mengurangi dampak dari Volatilitas pasar pada portofolio Anda.

Terakhir, pertimbangkan investasi alternatif seperti real estate, komoditas, atau bahkan cryptocurrency. Ini dapat memberikan lindung nilai terhadap penurunan pasar tradisional, menambahkan lapisan perlindungan lain ke portofolio Anda.

2.2. Cara Memilih Campuran Investasi yang Tepat

Memahami toleransi risiko Anda adalah langkah pertama dalam memilih campuran investasi yang tepat. Ini adalah sifat pribadi yang mencerminkan kemampuan Anda untuk menahan potensi kerugian. Investor dengan toleransi risiko tinggi mungkin condong ke arah investasi yang lebih tidak stabil, seperti saham, sedangkan mereka dengan toleransi yang lebih rendah mungkin lebih memilih opsi yang lebih aman, seperti obligasi atau reksa dana pasar uang.

Alokasi aset merupakan faktor krusial lainnya. Ini melibatkan pembagian investasi Anda di antara kelas aset yang berbeda, seperti ekuitas, pendapatan tetap, dan setara kas. Setiap kelas memiliki tingkat risiko dan pengembalian yang berbeda, jadi mendiversifikasi portofolio Anda di seluruh kelas dapat membantu Anda mencapai keseimbangan yang menguntungkan.

Pertimbangkan cakrawala investasi Anda demikian juga. Jika Anda masih muda dan menabung untuk masa pensiun, Anda mungkin mampu mengambil lebih banyak risiko untuk keuntungan yang lebih tinggi. Namun, jika Anda mendekati masa pensiun, Anda mungkin ingin beralih ke investasi yang lebih konservatif.

Perhatikan kondisi pasar. Pasar keuangan bersifat dinamis dan terus berubah. Tetap terinformasi tentang tren pasar dan indikator ekonomi dapat membantu Anda melakukan penyesuaian tepat waktu pada portofolio Anda.

Seimbangkan kembali portofolio Anda secara berkala. Seiring waktu, beberapa investasi mungkin berhasil sementara yang lain tertinggal. Rebalancing melibatkan penyesuaian kembali portofolio Anda ke alokasi aset awal Anda untuk mempertahankan tingkat risiko yang Anda inginkan.

Konsultasikan dengan profesional. Jika Anda tidak yakin tentang cara mendiversifikasi portofolio Anda, pertimbangkan untuk mencari saran dari penasihat keuangan. Mereka dapat memberikan panduan yang dipersonalisasi berdasarkan tujuan keuangan dan toleransi risiko Anda.

2.3. Tinjauan Reguler dan Penyeimbangan Kembali Portofolio

Sebagai trader, Anda mungkin pernah mendengar ungkapan, “Beli dan tahan“. Meskipun strategi ini bisa efektif untuk beberapa orang, ini bukanlah solusi satu ukuran untuk semua. Pasar keuangan adalah entitas yang dinamis, terus berubah dan berkembang sebagai respons terhadap berbagai faktor. Oleh karena itu, portofolio yang tadinya seimbang dan terdiversifikasi dapat dengan cepat menjadi miring jika dibiarkan.

Reguler ulasan portofolio Anda sangat penting untuk memastikan bahwa investasi Anda tetap selaras dengan tujuan keuangan Anda. Fluktuasi pasar dapat menyebabkan nilai investasi Anda berubah, yang dapat memengaruhi keseluruhan saldo portofolio Anda. Misalnya, jika salah satu saham Anda berkinerja sangat baik, itu bisa tumbuh untuk mewakili porsi yang lebih besar dari portofolio Anda. Meskipun ini mungkin tampak seperti masalah yang bagus, ini sebenarnya dapat membuat Anda lebih berisiko daripada yang Anda maksudkan semula.

Penyeimbangan ulang adalah proses menyelaraskan bobot portofolio Anda. Ini melibatkan pembelian atau penjualan aset secara berkala untuk mempertahankan tingkat alokasi aset yang Anda inginkan. Misalnya, jika tujuan Anda adalah membagi 50/50 antara saham dan obligasi, tetapi kinerja saham yang kuat menghasilkan pemecahan 70/30, Anda perlu menjual beberapa saham dan membeli obligasi untuk menyeimbangkan kembali portofolio Anda.

Untuk menyeimbangkan kembali, Anda mungkin perlu menjual aset berperforma tinggi, yang dapat menantang secara emosional. Namun, ingatlah bahwa rebalancing bukanlah tentang mengejar pengembalian, tetapi tentang berpegang teguh pada strategi investasi yang telah ditentukan sebelumnya. Ini adalah pendekatan disiplin yang dapat membantu mengurangi risiko dan berpotensi meningkatkan keuntungan dalam jangka panjang.

Berikut adalah beberapa tip untuk penyeimbangan kembali portofolio yang efektif:

- Tetapkan jadwal peninjauan reguler: Ini bisa triwulanan, semesteran, atau tahunan. Kuncinya adalah memiliki jadwal yang konsisten dan menaatinya.

- Jangan mencoba mengatur waktu pasar: Rebalancing bukan tentang membuat prediksi tentang pergerakan pasar. Ini tentang tetap berpegang pada rencana investasi Anda.

- Pertimbangkan implikasi pajak: Ketahuilah bahwa menjual aset dapat memicu pajak capital gain. Ada baiknya berkonsultasi dengan penasihat pajak sebelum menghasilkan uang besar trades.

3. Kesalahpahaman Umum tentang Diversifikasi

3.1. Diversifikasi Menjamin Keuntungan

Diversifikasi tidak menjamin keuntungan, tetapi itu menciptakan peluang untuk itu. Bayangkan Anda hanya berinvestasi di saham teknologi. Jika sektor teknologi terpukul, seluruh portofolio Anda akan menderita. Tetapi jika Anda juga berinvestasi dalam perawatan kesehatan, utilitas, dan barang konsumsi, penurunan di satu area dapat diimbangi dengan stabilitas atau pertumbuhan di area lain.

Kunci diversifikasi yang efektif adalah menyeimbangkan. Ini bukan tentang menyebarkan investasi Anda secara membabi buta, tetapi tentang memilih dengan hati-hati campuran yang sejalan dengan toleransi risiko dan tujuan keuangan Anda. Ini mungkin berarti campuran saham, obligasi, dan komoditas. Atau itu mungkin berarti campuran saham berkapitalisasi besar, berkapitalisasi menengah, dan berkapitalisasi kecil.

Diversifikasi juga melibatkan reguler rebalancing. Seiring waktu, beberapa investasi akan tumbuh lebih cepat daripada yang lain, yang dapat merusak keseimbangan portofolio Anda. Dengan menjual aset berperforma tinggi secara berkala dan membeli lebih banyak aset berperforma buruk, Anda dapat mempertahankan alokasi aset yang Anda inginkan.

Jadi sementara diversifikasi tidak menawarkan jalan yang pasti untuk mendapatkan keuntungan, hal itu memberikan penyangga terhadap volatilitas. Dan dalam dunia perdagangan yang tidak dapat diprediksi, itu adalah keuntungan yang sulit untuk dilebih-lebihkan.

3.2. Diversifikasi berlebihan

Dalam dunia trading sering dikatakan demikian diversifikasi adalah satu-satunya makan siang gratis. Ini adalah strategi yang memungkinkan Anda menyebarkan investasi Anda ke berbagai instrumen keuangan, industri, dan kategori lainnya untuk mengurangi risiko. Tapi seperti semua hal baik, terlalu banyak dapat menyebabkan hasil yang tidak diinginkan. Ini adalah apa yang kita sebut diversifikasi berlebihan.

Diversifikasi berlebihan terjadi ketika Anda memiliki begitu banyak investasi sehingga tidak mungkin untuk melacak semuanya. Ini seperti mencoba menyulap terlalu banyak bola sekaligus – cepat atau lambat, Anda pasti akan menjatuhkan satu bola. Lebih penting lagi, diversifikasi berlebihan dapat melemahkan potensi pengembalian Anda. Alih-alih memiliki beberapa saham berkinerja tinggi yang menaikkan nilai portofolio Anda, dampak dari 'pemenang' ini dipermudah oleh banyak pemain biasa-biasa saja.

Bagaimana Anda tahu jika Anda melakukan diversifikasi berlebihan? Tanda yang jelas adalah jika Anda tidak dapat mengingat semua investasi Anda, atau mengapa Anda membuatnya sejak awal. Bendera merah lainnya adalah jika Anda tidak melihat jenis pengembalian yang Anda harapkan mengingat tingkat risiko yang Anda ambil.

Untuk menghindari diversifikasi berlebihan, penting untuk menjaga keseimbangan. Ya, Anda harus menyebarkan investasi Anda untuk mengurangi risiko, tetapi jangan sampai Anda kehilangan potensi pengembalian yang berarti. Sebagai patokan, beberapa ahli menyarankan bahwa memegang antara 20 sampai 30 saham yang berbeda dapat memberikan diversifikasi yang memadai.

Ingat, tujuan diversifikasi bukan untuk mendongkrak kinerja, tetapi untuk mengurangi resiko. Dengan menyebarkan investasi Anda ke berbagai area, kecil kemungkinan Anda akan menderita kerugian besar jika salah satunya berkurang. Tapi sebarkan terlalu tipis, dan Anda mungkin hanya mengatur diri sendiri untuk menjadi biasa-biasa saja. Jadi, awasi portofolio Anda, dan jangan takut untuk memangkasnya jika menurut Anda terlalu banyak menyimpan saham. Lagi pula, terkadang lebih sedikit lebih baik.

3.3. Diversifikasi Hanya untuk Portofolio Besar

Kesalahpahaman umum bahwa diversifikasi adalah kemewahan hanya untuk portofolio besar adalah mitos yang perlu dibantah. Sangat mudah untuk jatuh ke dalam perangkap pemikiran bahwa Anda memerlukan sejumlah besar modal untuk menyebarkan investasi Anda ke berbagai sektor, kelas aset, atau lokasi geografis. Namun, kenyataannya, diversifikasi tidak hanya memungkinkan tetapi juga sangat dianjurkan, terlepas dari ukuran portofolio Anda.

Bahkan dengan jumlah yang sederhana, Anda dapat mencapai portofolio yang terdiversifikasi dengan baik. Kuncinya adalah memulai dari yang kecil dan secara bertahap membangun portofolio Anda. Bursa Traded Dana (ETFs) dan reksa dana adalah alat yang sangat baik untuk diversifikasi, memungkinkan Anda memiliki beberapa investasi berbeda sekaligus. Dana ini mengumpulkan uang dari banyak investor untuk diinvestasikan dalam campuran saham, obligasi, atau aset lain yang terdiversifikasi, menjadikannya dapat diakses bahkan oleh mereka yang memiliki modal terbatas.

Penting juga untuk diingat bahwa diversifikasi bukan hanya tentang jumlah investasi, tetapi juga tentang jenis investasi kamu pegang. Misalnya, Anda dapat melakukan diversifikasi dengan berinvestasi dalam campuran saham, obligasi, real estat, dan komoditas. Anda juga dapat melakukan diversifikasi secara geografis dengan berinvestasi di pasar domestik dan internasional.

Selain itu, teknologi telah membuatnya lebih mudah dari sebelumnya untuk melakukan diversifikasi. Dengan munculnya robo-advisor dan platform perdagangan online, bahkan investor pemula dengan modal kecil pun dapat dengan mudah mendiversifikasi portofolionya. Platform ini menggunakan algoritme untuk membuat dan mengelola portofolio terdiversifikasi berdasarkan toleransi risiko dan tujuan investasi Anda.

Jadi, jangan biarkan ukuran portofolio menghalangi Anda untuk melakukan diversifikasi. Ingat, tujuan diversifikasi adalah untuk mengurangi risiko, bukan untuk menjamin pengembalian. Dengan menyebarkan investasi Anda ke berbagai aset, Anda berpotensi dapat mengurangi dampak dari kinerja buruk setiap investasi pada keseluruhan portofolio Anda. Oleh karena itu, tidak peduli seberapa besar atau kecilnya portofolio Anda, diversifikasi harus selalu menjadi bagian penting dari strategi investasi Anda.